C.J.5.2.2 Skatteeffekten

Ved overdragelse af aktiver skal der, så vidt muligt, tages højde for købers og sælgers forskellige skatteregimer, når aktiverne værdiansættes.

Nedenstående afsnit indeholder en ny vejledning om, hvordan der tages højde for købers og sælgers forskellige skatteregimer. Den hidtidige vejledning fremgår af Skattestyrelsens værdiansættelsesvejledning "Transfer Pricing; kontrollerede transaktioner; værdiansættelse" af 21. januar 2019. Efter denne hidtidige vejledning kunne skatteeffekten indregnes som værdien af købers afskrivningsgrundlag opgjort efter danske skattesatser. Den hidtidige vejledning om indregning af skatteeffekten gælder ikke for overdragelser den 1. februar 2024 eller senere.

I TPG 6.178 fremgår det, at der ved værdiansættelsen skal tages højde for skatteeffekten ved overdragelse af immaterielle aktiver. Dette inkluderer:

- skatten af indkomst, som forventes at blive pålagt de fremtidige cash flows hos henholdsvis sælger og køber,

- købers forventede afskrivningsret (tax amortisation benefits (TAB)), og

- den forventede beskatning af avance hos sælger, som et resultat af overdragelsen.

Ved anvendelse af CUP-metoden, hvor de immaterielle aktiver overdrages mellem kontrollerede parter i umiddelbar forlængelse af et anpart- eller aktieopkøb mellem uafhængige parter, er det vigtigt, at der justeres for væsentlige forskelle, jf. TPG 2.15. En sådan væsentlig forskel er eksempelvis forskellene i de skattemæssige konsekvenser for både køber og sælger ved henholdsvis et salg af kapitalandelene og et salg af selve aktivet/aktiverne. Samtidig skal der tages højde for forskellene i beskatningen af den løbende indkomst.

Ved beregningen af skatteeffekten skal der således tages højde for en evt. ændring i skatten af indkomst, som påvirker de forventede fremtidige cash flows hos henholdsvis køber og sælger. Eksempelvis vil en lavere skattesats hos køber hæve nutidsværdien af indtjeningen fra det immaterielle aktiv, men samtidig mindske effekten af fordelen ved afskrivningsretten. Derudover kan der være en tidsmæssig forskel på beskatningen af sælger, som normalt vil blive skattepligtig af en eventuel avance her og nu, og af køber, som normalt opnår en afskrivningsret over en periode (fx 7 år). I nutidsværdi betyder dette, at køberens afskrivningsret er mindre værd end størrelsen af sælgerens avancebeskatning.

Købers og sælgers skatteforhold er en del af beregningen af skatteeffekten og skal dermed også indgå som en del af den bagvedliggende dokumentation for værdiansættelsen i overensstemmelse med bekendtgørelse nr. 468 af 19. april 2022 om dokumentation af prisfastsættelsen af kontrollerede transaktioner, hvis de kontrollerede parter er omfattet af pligten til at udfærdige og indsende skriftlig dokumentation, jf. bekendtgørelsens § 5, stk. 2, nr. 13.

I eksempel 1 og 2 nedenfor illustreres det, hvordan der tages højde for skatteeffekten ved værdiansættelse af immaterielle aktiver, hvor hhv. DCF-modellen og CUP-metoden anvendes.

Eksempel 1 - Skatteeffekten

Det følgende er et beregningseksempel med fokus på effekten af forskellige skattesatser og på, hvordan dette skal afspejles i værdiansættelsen ved overdragelse af immaterielle aktiver. Der er tale om en multinational koncern, der ønsker at lave en omstrukturering, hvorved de immaterielle aktiver ejet af selskab A beliggende i land A, overdrages til selskab B, beliggende i land B, i en koncernintern transaktion.

Værdien af de immaterielle aktiver er opgjort i overensstemmelse med DCF-modellen.

Selskab A forventer inden omstruktureringen, at omsætningen fremadrettet stiger med 2 % årligt, og at EBITDA- og EBIT-marginerne forbliver stabile på henholdsvis 15 % og 14 %. Selskab A’s marginale skattesats, som også er den nominelle skattesats i land A, er 22 %. Land A beskatter fortjeneste ved salg af immaterielle aktiver med 22 %. Investeringer i både arbejdskapital og anlægsaktiver forventes at udgøre den samme relative andel af omsætningen.

Selskab B forventer ligeledes, at omsætningen fremadrettet stiger med 2 % årligt, og at EBITDA- og EBIT- marginerne forbliver stabile på henholdsvis 15 % og 14 %. Selskab B’s marginale skattesats, som også er den nominelle skattesats i land B, er 10 %. Land B giver mulighed for at de immaterielle aktiver kan afskrives lineært over 7 år, og at afskrivningerne fuldt ud kan fratrækkes i driftsresultat. Investeringer i både arbejdskapital og anlægsaktiver forventes at udgøre den samme relative andel af omsætningen.

Selskab A’s kunder overføres som en del af de immaterielle aktiver, og selskab B forventer ikke, at omstruktureringen vil få nogle konsekvenser for omsætningen.

Efter omstruktureringen er det planen at afhænde alle tilbageværende aktiver i selskab A, og indfri alle forpligtigelser. Det antages, at aktiverne kan afhændes til den bogførte værdi ifølge seneste årsregnskab, og at forpligtigelserne ligeledes kan indfries til den bogførte værdi ifølge seneste årsregnskab.

Det forudsættes, at de vægtede kapitalomkostninger (WACC’en) for selskab A og selskab B er identiske og antages at udgøre 10,6 %.

I forbindelse med værdiansættelsen af omstruktureringen/overdragelsen af de immaterielle aktiver fra selskab A til selskab B skal omstruktureringen betragtes fra både et sælgerperspektiv (selskab A) og et køberperspektiv (selskab B).

Værdiansættelse for selskab A

De forventede fremtidige cash flows samt værdien af de immaterielle aktiver for selskab A kan opstilles som følgende:

Som det fremgår af ovenstående, er nutidsværdien af selskab As forventede frie cash flows 612,1. Med antagelsen om, at markedsværdien af Selskab A’s materielle anlægsaktiver og netto arbejdskapital (den investerede kapital) er 150, kan værdien af Selskabs A’s immaterielle aktiver opgøres til 462,1.

Selskab A’s realistiske alternativ til at sælge de immaterielle aktiver til selskab B, er at beholde de immaterielle aktiver.

Eftersom selskab A's realistiske alternativ er at beholde de immaterielle aktiver, vil selskab A søge at blive kompenseret for beskatningen af avancen ved salg, da selskab A ellers vil blive økonomisk dårligere stillet ved at sælge frem for at beholde de immaterielle aktiver. Selskab A vil således kræve en pris for de immaterielle aktiver på minimum 592,5 (C) svarende til værdien af de immaterielle aktiver (A) plus inddækning af den avancebeskatning på 22 %, der udløses ved afståelsen (B). Alternativt ville Selskab A videreføre driften.

Værdiansættelse for selskab B

Selskab B har de samme driftsmæssige forventninger til fremtiden som selskab A. Forskellen er udelukkende, at den fremtidige indkomst hos selskab B vil blive beskattet med en lavere skattesats på 10 %.

De forventede fremtidige cash flows samt værdien af de immaterielle aktiver kan for selskab B opstilles som følgende:

Som det fremgår af ovenstående, er nutidsværdien af selskab B’s forventede frie cash flows 711,7. Med antagelsen om, at Selskab B skal anvende materielle aktiver og netto arbejdskapital (investeret kapital) i samme niveau som Selskab A (150) for at generere de forventede frie cash flows, kan værdien af de immaterielle aktiver for Selskab B beregnes til 561,7.

Nutidsværdien af indtjeningen fra de immaterielle aktiver (A) er højere for selskab B end for selskab A grundet den lavere skattesats i land B.

Herudover opnår selskab B et skattemæssigt afskrivningsgrundlag, hvor de immaterielle aktiver afskrives lineært over 7 år (B). Det skattemæssige afskrivningsgrundlag (købers skattefordel) skal tillægges ved opgørelsen, og den samlede værdi af de immaterielle aktiver for selskab B kan således opgøres til 602,8 (C).

Konklusion

Eftersom der skal tages højde for både sælgers og købers perspektiv, beror resultatet på parternes forhandlingsstyrke og vil således blive fastsat et sted i intervallet mellem sælgers minimumspris (592,5) og købers maksimumpris (602,8).

Da det i dette konkrete eksempel ikke er muligt på passende vis at fastsætte en specifik værdi inden for intervallet, fx ved hjælp af en analyse af forhandlingsstyrken, lægges det til grund, at parternes forhandling vil ende i intervallets midtpunkt, hvorfor armslængdeværdien for de immaterielle aktiver i dette tilfælde er 597,6.

Se EU JTPFs "Report on the use of economic valuation techniques in transfer pricing", punkt 28, samt TPG 3.62 og 6.157, om fastsættelsen af værdien indenfor et interval.

Eksempel 2 - Skatteeffekten

Det følgende er et beregningseksempel med fokus på effekten af forskellige skattesatser, og hvordan dette skal afspejles i værdiansættelsen.

I dette eksempel erhverver selskab B 100 % af aktiekapitalen i selskab A i en uafhængig handel umiddelbart inden den koncerninterne omstrukturering. Der foreligger således en handelspris fastsat mellem uafhængige parter, der kan anvendes som udgangspunkt for den koncerninterne transaktion, og selskab A kan værdiansættes i overensstemmelse med CUP-metoden.

Selskab A’s marginale skattesats, som også er den nominelle skattesats i land A, er 22 %. Land A beskatter fortjeneste ved salg af immaterielle aktiver med 22 %.

Ved den uafhængige handel er markedsværdien af selskab A’s egenkapital opgjort til 537,1. Selskab A’s nettorentebærende gæld udgør 75 og virksomhedens værdi (enterprise value) kan dermed opgøres til 612,2:

På baggrund af de seneste realiserede driftsmæssige resultater, kan følgende multipler opgøres ved den uafhængige handel.

| EV | 612,1 |

| NOPAT | 54,6 |

| EV/NOPAT-multipel (efter skat) | 11,2 |

Selskab B forventer, at den driftsmæssige indtjening vil være identisk med selskab A’s indtjening. Selskab B’s marginale skattesats, som også er den nominelle skattesats i land B, er 10%. Land B giver mulighed for, at de immaterielle aktiver kan afskrives lineært over 7 år, og at afskrivningerne fuldt ud kan fratrækkes i driftsresultatet. Investeringer i både arbejdskapital og anlægsaktiver forventes at udgøre den samme relative andel af omsætningen.

Selskab A’s kunder overføres som en del af de immaterielle aktiver, og det forventes ikke, at omstruktureringen vil få nogle konsekvenser for omsætningen.

Efter omstruktureringen er det planen at afhænde alle tilbageværende aktiver i selskab A og indfri alle forpligtigelser. Det antages, at aktiverne kan afhændes til den bogførte værdi ifølge seneste årsregnskab, og at forpligtigelserne ligeledes kan indfries til den bogførte værdi ifølge seneste årsregnskab.

I forbindelse med værdiansættelsen af omstruktureringen/overdragelsen af de immaterielle aktiver fra selskab A til selskab B skal omstruktureringen betragtes fra både et sælgerperspektiv (selskab A) og et køberperspektiv (selskab B).

Værdiansættelse for selskab A

Som beskrevet ovenfor kan virksomhedens værdi for selskab A opgøres til 612,1 på baggrund af den uafhængige handel.

Med antagelsen om, at markedsværdien af Selskab A’s materielle anlægsaktiver og netto arbejdskapital (investeret kapital) er 150, kan værdien af Selskabs A’s immaterielle aktiver opgøres til 462,1.

Under antagelse af, at samtlige immaterielle aktiver er opbygget af Selskab A, vil selskabet i forbindelse med et salg af de immaterielle aktiver blive beskattet af hele værdien af de immaterielle aktiver.

Selskab A's realistiske alternativ til at sælge de immaterielle aktiver til selskab B er at beholde de immaterielle aktiver.

Eftersom selskab A's realistiske alternativ er at beholde de immaterielle aktiver, vil selskab A søge at blive kompenseret for beskatningen af avancen ved salg, da selskab A ellers vil blive økonomisk dårligere stillet ved at sælge frem for at beholde de immaterielle aktiver. Selskab A vil således kræve en pris for de immaterielle aktiver på minimum 592,6 svarende til værdien af de immaterielle aktiver plus inddækning af den avancebeskatning, der udløses ved afståelsen på 22 %. Alternativt ville Selskab A videreføre driften.

Værdiansættelse for selskab B

Som nævnt ovenfor har selskab B samme driftsmæssige forventninger til fremtiden som selskab A. Forskellen til selskab A er udelukkende en lavere skattesats på 10 %. Da forskellen udelukkende er en lavere skattesats, vil den lavere skattesats, alt andet lige, føre til en højere indtjening efter skat, og virksomheden vil dermed have en højere værdi for selskab B.

Denne effekt kan udledes af multiplen fra den uafhængige handel ved at beregne den relative forskel mellem de to landes skattesatser, og derefter gange denne faktor på selskab A’s (sælgers) Net Operating Profit After Tax (NOPAT). Herved fremkommer selskab B’s (købers) NOPAT, som er højere grundet det lavere skattetryk. Selskab B’s NOPAT ganges med multiplen fra den uafhængige handel. På denne måde tages der højde for forskellen i landenes respektive skattesatser, og skattesatsens effekt på den fremtidige indtjening, og virksomheds værdi fra et køberperspektiv kan således beregnes.

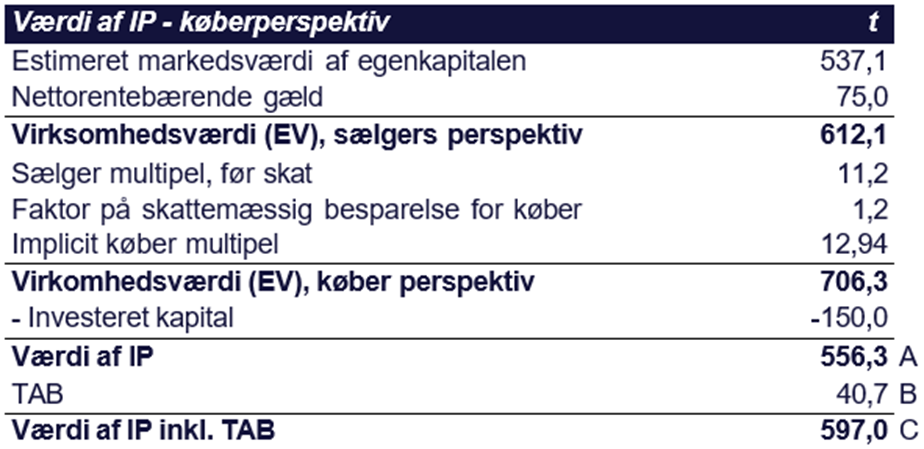

Som det fremgår af overstående tabel, beregnes den relative forskel mellem de to landes skattesatser til 1,2 (beregnet som (1-10 %)/(1-22 %)). Denne faktor ganges på den opgjorte NOPAT fra et sælgerperspektiv (54,6), hvorved NOPAT fra køberperspektiv (selskab B) fremkommer (63,0). Denne NOPAT ganges på den opgjorte multipel fra den eksterne handel på 11,2, og virksomhedens værdi (enterprise value) fra et køberperspektiv kan således opgøres til 706,3.

Med antagelsen om, at Selskab B skal anvende materielle aktiver og netto arbejdskapital i samme niveau som selskab A (150), kan værdien af de immaterielle aktiver for selskab B beregnes til 556,3 (A).

Herudover opnår selskab B et skattemæssigt afskrivningsgrundlag, hvor de immaterielle aktiver afskrives lineært over 7 år (B). Det skattemæssige afskrivningsgrundlag (købers skattefordel) skal tillægges ved opgørelsen, og den samlede værdi af de immaterielle aktiver for selskab B kan således opgøres til 597 (C).

Konklusion

Eftersom der skal tages højde for både sælgers og købers perspektiv, beror resultatet på parternes forhandlingsstyrke og vil således blive fastsat et sted i intervallet mellem sælgers minimumspris (592,5) og købers maksimumpris (597).

Da det i dette konkrete eksempel ikke er muligt på passende vis at fastsætte en specifik værdi inden for intervallet, fx ved hjælp af en analyse af forhandlingsstyrken, lægges det til grund, at parternes forhandling vil ende i intervallets midtpunkt, hvorfor armslængdeværdien for de immaterielle aktiver i dette tilfælde er 594,8.

Se EU JTPFs "Report on the use of economic valuation techniques in transfer pricing", punkt 28, samt TPG 3.62 og 6.157, om fastsættelsen af værdien inden for et interval.

,, Som advokat på borgernes side er det min oplevelse, at domstolene ikke udøver tilstrækkelig kontrol med forvaltningen

Højesteretsadvokat Michael Serup: Borgerne vinder kun otte procent af de skattesager, der indbringes for domstolene - afspejler det god retssikkerhed eller manglen på samme?, Berlingske 24. juli 2025

Værelsesudlejning (hus og ejerlejlighed)

Værelsesudlejning (andelsbolig)

Skattefri avance ved salg af hus

Skattefri avance ved salg af ejerlejlighed